Die Entgeltlichkeitsgrenze gilt somit regelmäßig auch bei Vermietung einer Wohnung an Fremde.

Bei Vermietung einer Wohnung an Angehörige wie z. B. Kinder, Eltern oder Geschwister zu Wohnzwecken ist darauf zu achten, dass der Mietvertrag dem zwischen Fremden Üblichen entspricht und der Vertrag auch tatsächlich so vollzogen wird (z. B. durch regelmäßige Mietzahlungen und Nebenkostenabrechnungen).

Ist dies nicht der Fall, wird das Mietverhältnis insgesamt nicht anerkannt, insbesondere mit der Folge, dass mit der Vermietung zusammenhängende Werbungskosten nicht geltend gemacht werden können.

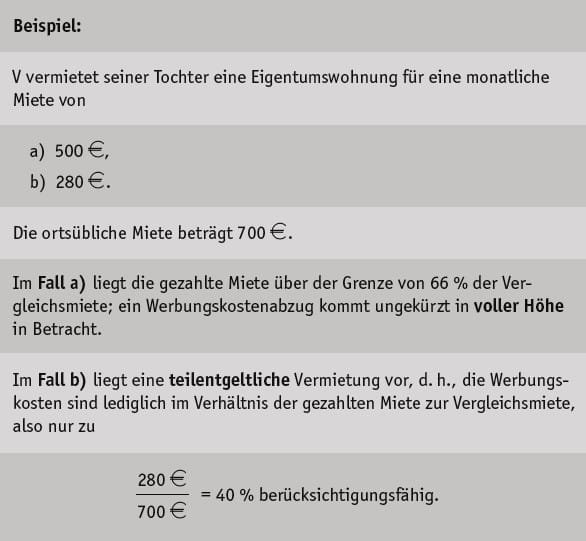

Bei einer verbilligten Vermietung ist zusätzlich zu beachten, dass eine sog. Entgeltlichkeitsgrenze eingehalten werden muss, wenn der Werbungskostenabzug in voller Höhe erhalten bleiben soll: Diese Grenze beträgt 66% der ortsüblichen Miete (§ 21 Abs. 2 Satz 2 EStG).

Auch bei Vereinbarung einer Miete von 50% und mehr, jedoch weniger als 66 %, ist eine volle Anerkennung der Werbungskosten möglich, wenn eine positive Totalüberschussprognose vorliegt.14

Erst wenn die vereinbarte Miete weniger als 50% der Marktmiete beträgt, geht das Finanzamt generell von einer teilentgeltlichen Vermietung aus und kürzt (anteilig) die Werbungskosten.

Die ortsübliche Marktmiete umfasst die ortsübliche Kaltmiete zuzüglich der nach der Betriebskostenverordnung umlagefähigen Kosten (sog. Warmmiete).15

Die Finanzverwaltung nimmt eine (anteilige) Kürzung der Werbungskosten auch dann vor, wenn es aus rechtlichen oder tatsächlichen Gründen nicht möglich ist, die vereinbarte Miete zu erhöhen, um die oben genannte Grenze einzuhalten. Die Entgeltlichkeitsgrenze gilt somit regelmäßig auch bei Vermietung einer Wohnung an Fremde.16

Es ist zu empfehlen, betroffene Mietverhältnisse regelmäßig zu überprüfen und ggf. die Miete anzupassen.

14 Siehe die Gesetzesbegründung zum Jahressteuergesetz 2020 (Bundestags-Drucksache 19/22850). Zur Anwendung der Totalüberschussprognose siehe BMF-Schreiben vom 08.10.2004 – IV C 3 – S 2253 – 91/04 (BStBl 2004 I S. 933), Rz. 33 ff.

15 Siehe R 21.3 EStR und H 21.3 „Ortsübliche Marktmiete“ EStH.

16 Siehe H 21.3 „Überlassung an fremde Dritte“ EStH.

Übersicht aktuellster NEWS

- Unterhaltsaufwendungen: Geringes Vermögen der unterhaltenen PersonAngesparte, noch nicht verbrauchte Unterhaltsleistungen werden erst nach Ablauf des Kalenderjahrs ihres Zuflusses zu (abzugsschädlichem) Vermögen.

- Entscheidungen zur GrundsteuerwertfeststellungIm Rahmen der Grundsteuerreform wurde die Grundstücksbewertung neu geregelt.

- Allgemeine Steuerzahlungstermine im August 2024Die 3-tägige Schonfrist gilt nur bei Überweisungen; maßgebend ist die Gutschrift auf dem Konto der Finanzbehörde. Dagegen muss bei Scheckzahlung der Scheck spätestens 3 Tage vor dem Fälligkeitstermin eingereicht werden.

- Aufwendungen für Präimplantationsdiagnostik und künstliche BefruchtungAufwendungen für künstliche Befruchtung können im Rahmen der außergewöhnlichen Belastungen (§ 33 EStG) steuerlich abzugsfähig sein.

- Doppelte Haushaltsführung in Wegverlegungsfällen – Mitbewohnen des ElternhausesEine doppelte Haushaltsführung aus beruflichem Anlass liegt auch vor, wenn aus privaten Gründen der Haupthausstand vom Beschäftigungsort wegverlegt wird.

- Ermittlung der ortsüblichen Miete bei VermietungseinkünftenWenn die vereinbarte Miete weniger als 50 % der Marktmiete beträgt, geht das Finanzamt teilentgeltlicher Vermietung aus und kürzt (anteilig) die Werbungskosten.

- Vermächtnis im Zusammenhang mit „Berliner Testament“Beanspruchen Kinder den Pflichtteil obwohl ein Elternteil noch lebt, können diese nach dem Tod beider Elternteile von der Erbfolge insgesamt ausgeschlossen werden.

- Betriebsveranstaltungen: Pauschalversteuerung und TeilnehmerkreisDarüber hinaus ist Voraussetzung für die Steuerbefreiung, dass die Teilnahme allen Angehörigen des Betriebs bzw. eines Betriebsteils offensteht.

- Elektronische Rechnungen werden verpflichtendAb 2025 wird jedoch die Ausstellung von elektronischen Rechnungen bei Umsätzen zwischen zwei inländischen Unternehmern (sog. B2B-Umsätze) verpflichtend.

- Allgemeine Steuerzahlungstermine im Juli 2024Die 3-tägige Schonfrist gilt nur bei Überweisungen; maßgebend ist die Gutschrift auf dem Konto der Finanzbehörde. Dagegen muss bei Scheckzahlung der Scheck spätestens 3 Tage vor dem Fälligkeitstermin eingereicht werden.